工商時報季找黃于庭/台北報導

根據勞動部2024年初公布的「112年勞工生活及就業狀況調查統計結果」,有69.7%的勞工預計退休後的生活費用來源主要依賴「勞保老年給付及勞工退休金」,然而,銀行提醒,要確保退休生活的安穩和舒適,僅靠這些來源仍不夠用,需從退休目標設定、退休財務來源分析及儲蓄與投資策略進行全面且有效的規劃。

首先,設立明確的退休目標是財務規劃的基礎,根據1111人力銀行的中高齡職場困境調查指出,粗估退休後的每月生活費平均要35,203元才夠,不過根據勞保局2021年的數據,選擇月領勞保老年年金者占整體六成以上,但能月領4萬元以上的勞工僅不到0.1%,即使領滿35,000以上,再加上通貨膨脹的影響,屆時該筆金額在退休時可能已經不夠用了。

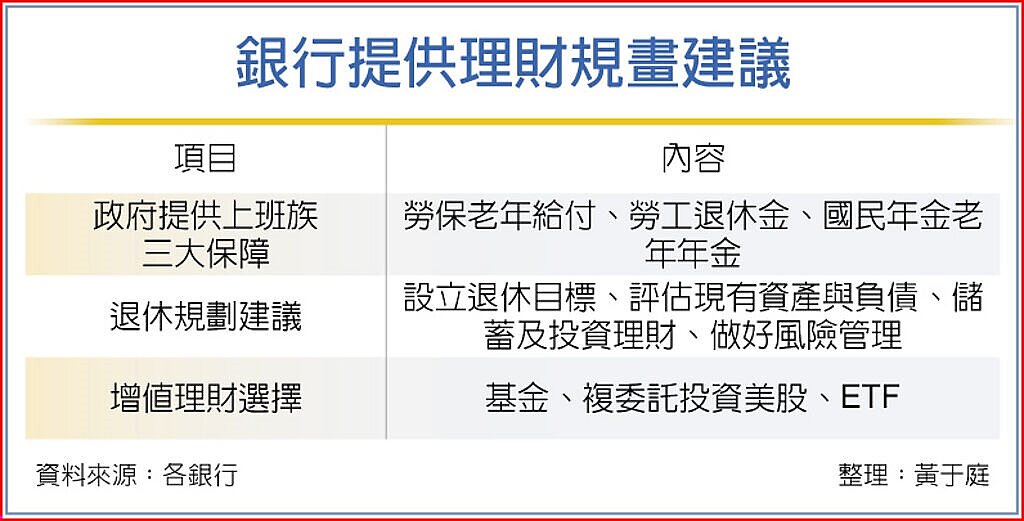

永豐銀行指出,建議民眾規劃退休時,先評估和了解現有資產和負債,考量三大政府提供給勞工使用率較高的保障如勞保老年給付、勞工退休金和國民年金老年年金,檢查淨資產缺口,並進行資產配置。

退休後的財務是一株株等待灌溉的樹,需要長期投資,未來才會茁壯,栽種退休樹需要的元素三加一,光照、灌溉和施肥,就如同政府準備的勞工保險、雇主準備的勞退制度,以及自己準備的退休理財,過程中需要長期灌溉、耐心等待,善用複利的效果慢慢累積,未來才會成枝葉繁盛的大樹。

可運用三大增值型退休商品,例如由基金經理人代為操盤管理的基金,最低百元開始投資;透過股權分割技術的ShareShares,最低千元投資美股;如同自動化投資顧問的ibrAin布局全球市場ETF。此外還需風險管理,即個人保障如意外、健康和生命保障等。

在補足退休金缺口時,有些人可能會操之過急而忽略風險或有盲點產生。中國信託銀行提醒,理財規畫的面向多元複雜,都需要完整考慮,不能只側重單一範疇,尤其是只在乎投資獲利,或是在追求財富的過程中,忽視與家人相處的時間和生活品質。

中國信託提到,多數人在理財時會出現一個迷思,就是希望能找到「最好」的那一個,但其實金融工具百百款,沒有最好,只有最適合,像是近年市場熱門的ETF,它不會讓投資人在短期內獲利數倍,期間也有漲跌起伏,不見得是最好的投資工具,但因其費用低廉,可降低擇股風險。

退休規劃並非一蹴而就,需要長期的規劃和調整,「投資的最佳時機點在十年前,其次就是現在一樣」,現在開始進行退休規劃,並根據個人情況不斷優化調整,未來才能享受安穩舒適的退休生活。