工商時報記者黃于庭/台北報導

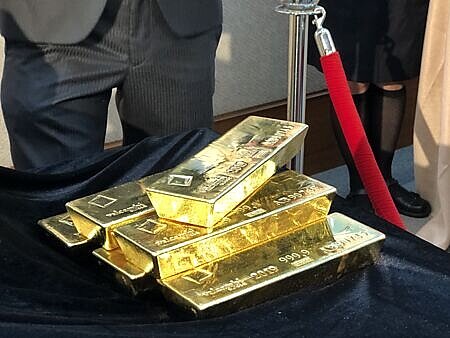

由於全球地緣衝突加劇,加上美元和美國10年期公債殖利率長期緩步下行,外銀指出,將進一步推高金價,且珠寶將出現季節性需求,及全球央行持續購買,預期未來半年至一年,金價只會漲更高,並因此上調金價預測,至今年底達每盎司2,750美元,明年第三季底上看2,900美元。

瑞銀財富管理投資總監辦公室(瑞銀財管CIO)近日針對金價走勢表示,金價持續創高,與市場對地緣政治的擔憂、美元走弱和美國10年期公債殖利率下降有關,考慮到漲勢偏高,不排除短期內整理,但今年內回跌均短期現象,幅度也不深,預期未來6~12個月會更高。今年底目標價上調至2,750美元、明年中期上調至2,850美元,預估明年第三季末,金價可能上升至每盎司2,900美元。

瑞銀財管CIO解釋,未來半年到一年內支撐金價的理由,包括:美國公債實際收益率下行,帶動黃金投資需求,其次是珠寶將出現季節性復甦,以及各國央行持續購入黃金等因素。

瑞銀財管CIO分析,據世界黃金協會提供的數據,美國聯準會首次降息後的6個月內,金價約上漲10%。在聯準會降息初期,金價已升破瑞銀此前的預期,考慮到接下來的美國大選的不確定性以及黃金ETF持續流入,到年底前進一步漲勢可期。

至於美債殖利率如何影響金價?渣打集團首席投資辦公室(CIO)認為,短期內,債券殖利率是推動金價上升的重要因素,由於債券殖利率反彈只是短暫現象,未來持有黃金的機會成本將進一步下降,支撐金價走勢。由於黃金屬無收益資產,當債券殖利率下降時,黃金更具吸引力。

此外,全球央行對黃金的需求依然強勁。渣打CIO認為,購買黃金作為儲備、宏觀經濟及地緣政治風險的影響,將繼續為金價提供支撐,未來12個月的黃金價格持續上調,維持增值觀點。