工商時報記者林昱均/台北報導

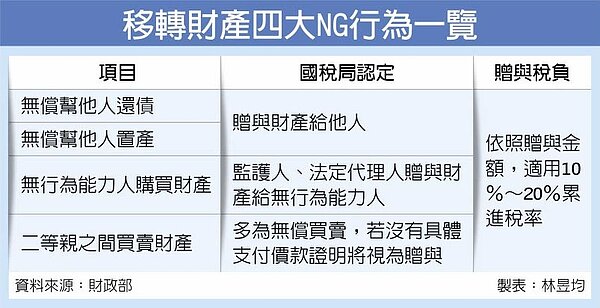

財政部4日指出,民眾如果有四種移轉財產的NG行為,包括無償或明顯以不對等代價幫他人負擔債務、購買財產,還有無行為能力者購置財產、無買賣證明的二等親財產交易等,將被國稅局視為「擬制贈與」、即為贈與行為,必須課徵10%~20%贈與稅。

官員表示,遺贈稅法裡面有「擬制贈與」定義,也就是民眾運用其他名目移轉財產,但國稅局透過實質課稅原則,認定這些移轉財產行為屬於贈與,再藉此課徵贈與稅。

4大NG行為,恐被當贈與追稅。圖/中時記者林昱均製表

依遺贈稅法第5條規定,擬制贈與可大略分成四種形式,包括負擔他人債務、幫他人買財產、監護人幫無行為能力者置產、二等親之間的財產交易。

首先,若民眾以顯著不對等代價或無償幫他人償還債務,國稅局認為民眾實質是贈與財產給他人抵債,因此屬贈與行為、要課贈與稅。

若民眾運用自有資金或顯著不對等代價幫他人購買財產,包括房屋、土地、有價證券等不動產與動產,實際上也是贈與財產給他人。

另如果是限制行為能力人或無行為能力人購買財產,國稅局在查核標準認定這兩種人是沒有自主能力購買財產,多半是法定代理人或監護人贈與給限制行為能力人或無行為能力人,所以也算是贈與行為。

國稅局在查核時,時常經手二等親之間買賣財產,像是父母把名下財產賣給子女,另外也有父母名義上為借款給子女、子女再購買父母的財產,實務上多為無償買賣。

由於我國二等親買賣多為無償情況、只是另立名目以規避贈與稅,依照國稅局標準,若二等親之間買賣財產沒有具體支付價款證明或是第三人借貸證明,仍然會視為贈與行為課稅。

官員指出,依照我國2020年標準,每人每年有220萬元「一般贈與免稅額」,若子女婚嫁,父母在前後半年贈與子女另享有100萬元「婚嫁贈與免稅額」。若贈與額度超過免稅額限度,則依照贈與淨額累進級距課徵10%~20%贈與稅負。