文/林左裕

在今年春節前爆發自中國武漢的新冠肺炎(COVID-19)疫情,至今仍繼續延燒,且已擴大到全球多數國家,我國現在的防疫重點則著眼於防範來自中國以外地區的「第二波攻擊」。這段期間筆者曾接受媒體訪問及對「台灣商用不動產投資協會CCIM」進行網路直播,指出每一次的風暴成因都不一樣, 因此在進行疫情或經濟預測時,不能直接以2003年的SARS為例,簡單的推測疫情發生三個月後就會有V型反彈。本文針對「這一次(風暴)不一樣」(This time is different)的原因、目前資本市場的反應、國際間所祭出的對策、以及可能對市場的衝擊,簡要地與讀者分享。

首先「這一次不一樣」的成因有四,第一是病毒的變異性(mutation),雖然與SARS類似, 都是冠狀病毒(Corona virus),但由於國際間普遍認為是武漢P4實驗室流出的「人工基因重組」後的病毒,且中共軍方也因此進駐接管P4實驗室,而輕症之染疫者亦無重大異狀且難以測出,因此其傳染及擴散的途徑將遠大於SARS,其特效藥或疫苗之研製也將更為困難,在持續防疫下的封城或對人員與貨物之禁運、以及對航運、餐飲及旅遊等產業的衝擊,也將影響經濟的復甦。

其次是2002–03年間所爆發的SARS,當時國際間的景氣已走了多年的「通貨緊縮」(deflation),期間歷經了1997年的「東南亞金融風暴」,原本已預期將否極泰來,經濟成長率也預期將由負轉正,只是碰巧爆發了SARS黑天鵝的干擾,因此當疫情結束後,景氣仍如原來的趨勢急拉向上。但這次新冠疫情發生前,全球的經濟成長係延續自2008年的全球金融海嘯與其後的量化寬鬆(Quantitative Easing、QE)政策,在撐大了資產價格後但僅有微幅的經濟成長,因此資產「泡沫」的程度遠大於SARS時期。

「這一次不一樣」的風暴 謹防停滯性通貨膨脹(示意圖/好房網News)

第三是對資產(尤其是住宅不動產)的可負擔能力已不如以往,尤其在2009年實施QE及大幅調降遺贈稅(自最高50%降至10%),在之後的5年內國內的房價約漲了一倍,而在所得僅微幅成長下, 國內(尤其是台北市)的房價對受薪階級而言已是難以承受之重,甚至成為有錢人或炒房者的投資標的, 因此想藉此波疫情重複之前的獲利模式者,尤需謹慎。

第四個不一樣是正向的,自美、中貿易戰一年多以來,已有數千億資金回(來)台投資,在歷經香港反送中以及此波疫情後,預料會有更多外資及台資重新佈局,屆時台灣極可能爆發另一波的投資潮, 若因此增加就業機會及提高薪資水準,對經濟及市場將有良性循環的效果。

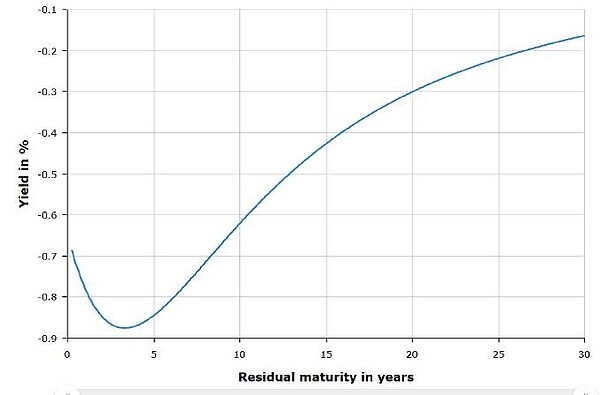

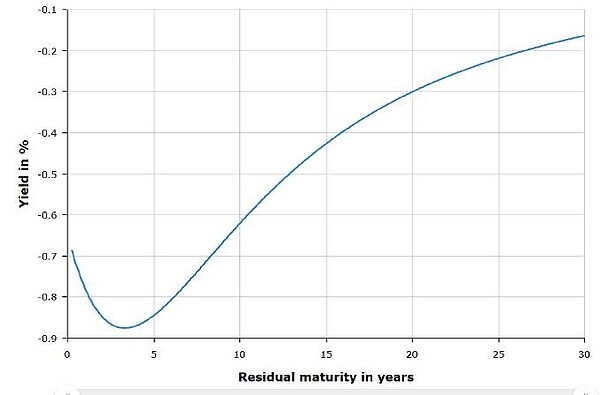

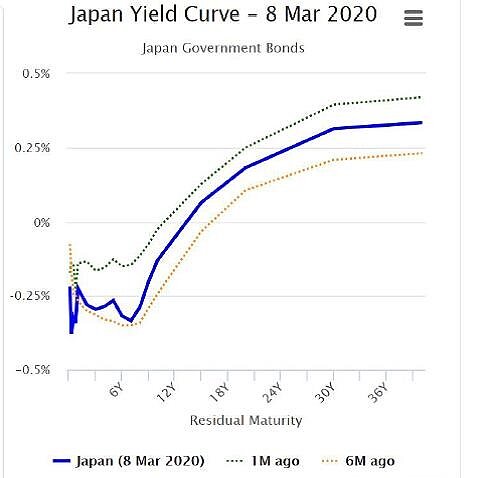

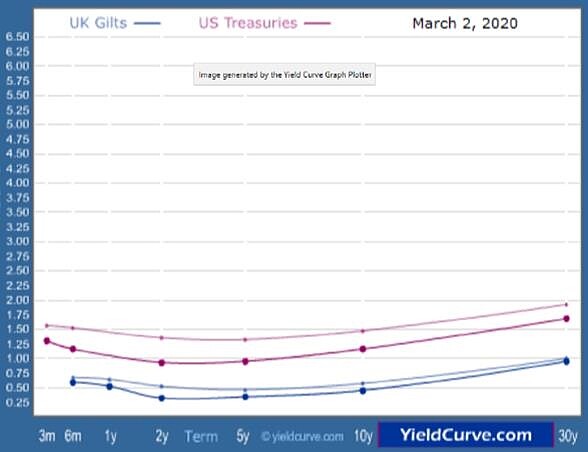

儘管這次的風暴不一樣之處有風險有契機,但至少在疫情結束前若企業無力支撐,將可能呈現出巴菲特所說的:「在退潮下,才可看出誰在裸泳。」由以下三圖可看出美、英、歐元區及日本等重要之資本市場均已呈現出債券殖利率曲線(yield curve)「倒掛」(Inverted)的跡象,亦即短期利率超過長期利率, 可見目前市場上短期資金緊俏的嚴重性。

而美國在疫情即將擴散之際,已祭出降息兩碼以穩定金融市場,國際間央行也傾向再以寬鬆貨幣政策救市,但若疫情未能及時紓緩,僅靠撒銀彈終究非務本之道,反而可能再重蹈2009年QE後的泡沫問題, 進而演變成停滯型通貨膨脹(stagflation),即經濟停滯但資產價格卻因金融擴張而上漲, 無力支撐泡沫之後的路徑就是經濟衰退了, 此一風險政府及投資者不可不慎!

圖一、美國及英國之債券殖利率曲線(2020/3/2)

圖二、歐洲央行(ECB)之歐元區債券殖利率曲線(2020/3/5)